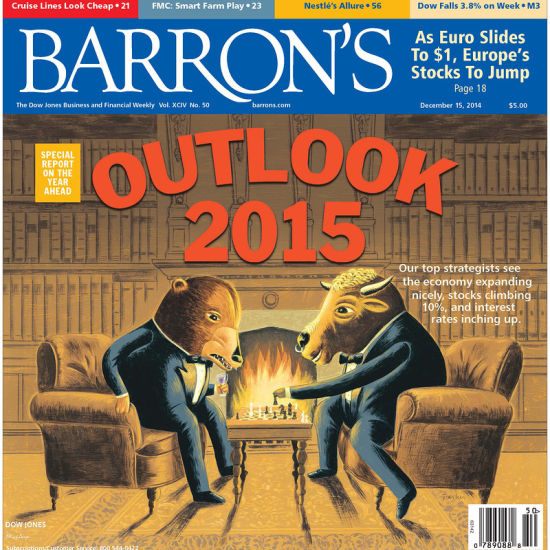

图为最新期《巴伦周刊》杂志封面 图为最新期《巴伦周刊》杂志封面

导读:《巴伦周刊》最新一期封面文章请华尔街杰出策略师展望2015年美国金融市场大市和主要行业,大家普遍预期标普500明年将以2100点收官,10年期国债收益率届时为2.8%。策略师们还一如既往地普遍看好信息技术和工业股。 本轮牛市始于2009年三月,持续时间已属历史上第四长——而且上周跌势不影响牛市的继续。这是华尔街明星策略师的普遍看法,他们预计明年标普500指数将上涨10%。在年初至今上涨8%之后(且不提2013年30%的涨幅),能有这样的涨幅当然值得高兴。这头老牛差不多满六岁了,但精神似乎仍然健旺。尽管一些策略师比其他策略师更看涨美国股市或一些策略师不如过去看涨,但他们对于明年的大市方向都没有异议。 华尔街明星策略师对明年标普500指数的预期最低为2100点,最高为2350点,预期中位数为2208点。 就像去年12月大家一致预期今年股市上涨时一样,策略师们对明年普遍看涨可能会使逆向操作者却步。不过现在很难对去年策略师们预计2014年大盘上涨10%说三道四,还有12个交易日2014年就要过去,华尔街预言家的预言与实际情况相去不远。 虽然牛市增加了投资者的财富,但很多机构却很难赚那么多。高盛最近的一篇研究报告指出,2014年85%的大盘股核心共同基金的收益都不及标普500。雪上加霜的是,明年它们的表现可能还会继续落后。 高盛指出,过去美国经济增长与股票收益“低分散”(low dispersion)相伴,即收益往往集中在一小部分股票。如此一来分散投资策略在挑选优胜股时就不太有效。共同基金通常在“低分散”时期落后于标普500,而高盛预计这一趋势还将继续,因为这一时期识别涨幅将显著高于大盘的股票更加困难。 每年9月和12月本刊都会对杰出市场策略师进行调查,请他们展望当年最后几个月和来年的股市、债市和宏观经济。展望2015年,策略师们预计标普每股收益将增长7.5%(预期中位数)至127美元。大部分策略师认为每股收益增长是新一年美国股市的主要推动因素。 行业分析师的预期往往比这些大盘分析师更乐观,不过就2015年的预期而言,双方的差距不太大。Yardeni Research的数据称,前者预计明年标普500的每股收益为128.80美元。 从目前15.8倍的预期市盈率(以第四季度的预期每股收益为基础)来看,美国股市的估值不高也不低,预计明年市盈率会显著提高的策略师很少。Columbia Management股市全球资产配置总监奈特(Jeffrey Knight)表示:“美国股市估值单看偏高,但与其它金融资产(无论是新兴市场股票还是发达国家债券)相比,则显得强劲。”奈特对2015年大盘指数的预测也是2200点。 尽管自2009年的低点以来股市上涨了两倍,但一路走来也有坎坷。比如在初秋几乎堪称一次真心实意调整的7.4%的跌幅和上周3.5%的跌幅。9月开始的那波调整源于对全球经济增长放缓的担忧,而上周股市跳水反映了人们对油价和能源股突然暴跌的焦虑。 很多分析师和投资者担心美联储加息后市场的反应——大家普遍预计明年年中美联储将加息。通过遏制通胀,美元汇率大升可部分抵消加息的影响。今年油价大跌40%多也有助于抵消贷款成本的上升,因为这实际上相当于对消费者的减税。WTI原油上周五收于每桶57.81美元,这在年初几乎谁也没有料到。根据花旗的研究,年均油价每下跌10美元/桶相当于美国GDP有可能增长约0.5%。 策略师们认为,如果美联储按普遍预期加息且联邦基金利率(即美国同业拆借市场隔夜利率)从目前的0%-0.25%有序和有节制地上调,牛市可顺利延续。此外,加息后经济有可能更强劲。 今年美国GDP有望增长2.2%,策略师们预计明年可进一步增长,增速预期中位数为3%;经济强劲将推动公司利润增长,鼓舞公司资本投入和招聘新人;新一年股份回购也将维持活跃。 美国市场与其它主要市场相比好得多。尽管领导人努力放松信贷,日本经济今年再次衰退。欧洲经济仍然举步维艰,中国经济几年前的高速发展势头似乎难以为继。Federated Investors首席投资官奥特(Stephen Auth)说:“相形之下美国经济增长势头很好,而且已经开始加速增长”。 奥特的预测最乐观。他预计明年标普500将以2350点收官,从目前的点位上涨17%。在过去三年接受本刊调查的策略师中,奥特和Prudential International Investments Advisors的首席投资官普拉文(John Praveen)都是最乐观的。普拉文预计标普500明年可到2250点。 美国GDP前两个季度的增速(年率)分别为4.6%和3.9%,弥补了第一季度的不足。在这样的背景下,奥特表示,经过五六年的投资低增长之后,消费者和公司的需求释放将进一步推动经济增长。 奥特预计公司运营利润将提高,市盈率也将随着投资者消化利好消息而扩大。“从历史上看,牛市期市盈率在17-18倍,美国国债收益率4-5%。既然我们预计国债收益率到不了4%,18倍的市盈率是保守的,”奥特说。上周十年期国债收益率从2.31%跌至2.08%。 不过并不是所有人都和奥特一样乐观。巴克莱银行美国股市策略部总监格里奥那(Jonathan Glionna)认为,公司盈利的质量还不足以推动市盈率提高。格里奥那指出,每股收益是创纪录的股份回购和运营利润率推高的,但营收增长这一推动因素还不存在。 格里奥那对明年标普500的目标是2100点,在本刊调查的策略师中是最低的,预期涨幅只有5%。由于标普500成分股公司大约30%的销售额来自国外,全球很多地区经济乏力,这位巴克莱的策略师认为它们的营收增长将很困难,预计明年平均增速只有2%。 除了加息,贝莱德全球首席投资策略师孔睿思(Russ Koesterich)也认为市盈率“过高”,预计牛市行情将从美国轮动落地日本和欧洲股市。“大家可能会看到美国工资加速增长,这意味着公司运营利润率将遭受压力,”孔睿思说。孔睿思预计标普500明年以2160点收官。 鉴于工资增长压力在即,部分策略师看淡餐饮、零售、宾馆等可选消费品公司——全都是劳动密集型公司。花旗银行Citi Research的首席美国股市策略师列夫科维奇(Tobias Levkovich)预计:“几个季度内我们将开始看到工资增长。” 列夫科维奇建议别碰可选消费品行业,认为其高估值不可持续。他还怀疑国内能源业的低利润能否被国外较高的利润所弥补。他说:“如果一个人没有在北达科他州的油井找到工作,那也许就意味着房地产商少卖一套房子。” 油价下跌的部分最大赢家是中低端零售商,沃尔玛可能是其中之一。 能源股是今年表现最差的股票,从6月末的高点下跌26%,截止上月底市值仅占标普500的8.4%。美银美林美国股票与量化策略部总监萨布拉马尼安(Savita Subramanian)预计今年能源公司的利润将占标普500成分股公司总利润的11%,如果油价一直在近期水平徘徊,标普500每股收益可能下降1-2美元。考虑到石油产区的动荡局势,萨布拉马尼安最近将标普500明年的每股收益预期从126美元下调至124美元。 摩根士丹利美国股票策略部总监帕克(Adam Parker)对能源和工业股有着不同的看法。他认为能源价格大降是标普500的完全净利好,是可选消费品股的明显利好。帕克看好L Brands之类的公司,该公司旗下有Bath、Body Works、Victoria’s Secret等蜚声国际的品牌。他还是梅西百货的支持者,消费者财力增强将使其受益。 奥特认为明年下半年原油价格或反弹至90美元/桶,但同时警告短期内因供需失衡油价或进一步走低,并指出“油价下跌时股价不会上行”。 高盛首席美国股票策略师考斯汀(David Kostin)认为明年会前后分化,上半年经济增长推动股市走高,但随后的加息会减少投资者对股票的兴趣并导致市盈率下降。他预计明年标普500的预期市盈率为16倍,年底以2100点收官。 考斯汀表示,自从1994年以来,标普500在美联储加息周期首次加息后的三个月、六个月和12个月的涨幅分别为-4%、5%和6%,但市盈率在首次加息后的三个月中缩小8%;最重要的是围绕首次加息的争论,尤其是在此之后加息的步调有多快。高盛预计美联储会持续加息,直到2018年联邦基金利率达到3.9%的水平。考斯汀预计届时标普500将达2400点。 猜对2015年美联储的举措也许是做出精确市场预期最重要的因素,但很遗憾华尔街的策略师们在这方面的成绩并非无可指摘。去年12月他们预计10年期国债收益率将从当时的2.8%升至今年的3.4%。无独有偶,去年年末大多数投资专家也预计国债收益率会走高。 然而债市今年却一路上扬,10月15日盘中收益率低至1.87%(债券价格与收益率反向而动)。由于欧洲和日本的债券收益率将至前所未有的低水平,全球固定收入投资者青睐美国国债——德国国债和日本国债的收益率分别只有0.6%和0.4%。美国国债收益率增长的理由比去年充分一些。奈特说:“随着美联储提高联邦基金利率,短期债券收益率将脱离零的水平。” 联邦公开市场委员会(FOMC)对2015年底联邦基金利率预期的中位数为1.37%,不过期货市场对此的预期为0.75%。摩根大通首席美国股市策略师Dubravko Lakos-Bujas说:“投资者希望加息加得慢些少些。要是FOMC的行动一如当前预期,那将是投资者的意外打击。”Lakos-Bujas对明年标普500的点位预期为2250点。摩根大通预计明年美国10年期国债收益率以2.8%收官。 很多策略师认为,2015年牛市的关键在于欧洲经济走强和日本经济结束目前的衰退。奈特说:“日本和欧洲不要落水很重要,但日本一只脚已经掉进去了。” 欧洲、日本和美国一样会得益于低油价。它们的出口价格因货币贬值将下降,借款成本目前已很低。如果欧洲能够避免经济衰退及日本从衰退中复苏,那么其债权收益率将攀升,同时推高美国国债收益率。 奈特说,欧洲经济进一步下滑也许特别具有破坏性,可削弱美国牛市的基础。不过策略师们认为欧洲央行[微博]将步美联储后尘推出某种类型的量化宽松或资产购买措施以振兴经济。普拉文表示,欧洲央行正在做购买欧元区成员国主权债务的法律和技术准备工作,这是采取美国式量化宽松的必备步骤。 2014年地缘政治因素在投资者的眼中更加重要,尤其是2月末俄罗斯侵入乌克兰之后。面对油价下跌的欧佩克国家上个月做出的不减产决定也有着地缘政治意义,因为在欧佩克占主导地位的沙特想方设法压制俄罗斯和伊朗的敌人,更别说美国页岩油竞争对手。 普拉文认为俄罗斯是困兽犹斗,担心俄政府采取更加好战的姿态。“由于油价大跌,这个国家情况很糟,但它仍希望在国际舞台维持影响力。它没有多少可失去的,有可能加码在乌克兰的侵略行动,”普拉文说。 任何人如果要对2015年的行情做出预测还得考虑中国的因素。绝大多数观察家认为,中国央行放松货币政策的举措足以推动来年经济增长7%,但如果经济增速大跌将颠覆美国和其它市场的看涨预期。策略师们指出,几乎所有预期都建立在2015年中国经济增长7%的基础之上。 对于行业预期,策略师们一如既往地普遍看好信息技术和工业股。格里奥那表示,科技推动增长,且科技股目前估值低。科技公司受青睐是因为它们的利润率高、资产负债表明晰,而且能从其它美国公司提高资本开支预算中受益。Lakos-Bujas指出,科技公司受全球市场影响更大;虽然美元升值不利于销售,但其产品需求弹性较小。至于科技股个股,萨布拉马尼安喜欢英特尔,部分原因是该公司有90亿美元净现金且股票回购已成其公司文化。 华尔街钟情金融股已有一段时间, 不过加息有利于金融公司及其股票。如果利率上涨,金融公司的净息差将扩大。另外,随着经济增长贷款需求也会增长。保险公司也将因加息而受益。 加息将对公用事业、电信服务和必需消费品公司不利。这些行业股与债券最相像,是最具防御性的股票,预计明年将落后于大市。与历史水平相比,公用事业和必需消费品行业股估值高,这是影响股价上涨的又一障碍。 牛市中的“老牛”将逐渐变老。不过摩根士丹利的帕克指出,扼杀牛市的是经济衰退而非“长寿”,单凭持续时间就说六年的上涨行情将结束无异于利用占星术预测股价。(柠楠/编译) (责任编辑:admin) |